東京 渋谷区の宇田川税理士事務所です。

『不動産管理会社による節税・相続税対策』

『土地活用・不動産の税金のご相談』

『個人の確定申告のご相談』を行っています。

JR渋谷駅から徒歩5分、地下鉄渋谷駅から徒歩3分です。

《主な業務地域》東京都全域、神奈川県、埼玉県、千葉県の一部

不動産管理会社の設立

不動産管理会社とは不動産オーナーが所有している賃貸不動産の管理や不動産を保有する会社のことです。不動産管理会社が節税に役立つ理由は2つあります。

節税になる理由

1.不動産の収入が分散されます。

不動産を個人所有している場合、入居者から受ける賃料

は全てオーナーの収入となりますが、収入の一部を不動

産管理会社のものにすることによりオーナーの収入を減らすことができます。

また不動産管理会社自身で不動産を保有することにより、収入を全て管理会社のものにできます。

2.生前贈与と同様の形になります。

オーナーの収入の一部を不動産管理会社のものにし、会社からの給与の形で家族の収入にする

ことにより、オーナーから家族に間接的に資金を贈与したことになります。生前贈与をすると

「贈与税」という高額の税金を支払いますが、不動産管理会社を利用して贈与税と比べて税率

の低い所得税・住民税の負担で生前贈与と同様の効果が得られますので、節税をしながら贈与

ができます。

不動産会社設立のメリット

1.不動産の収入が分散されます

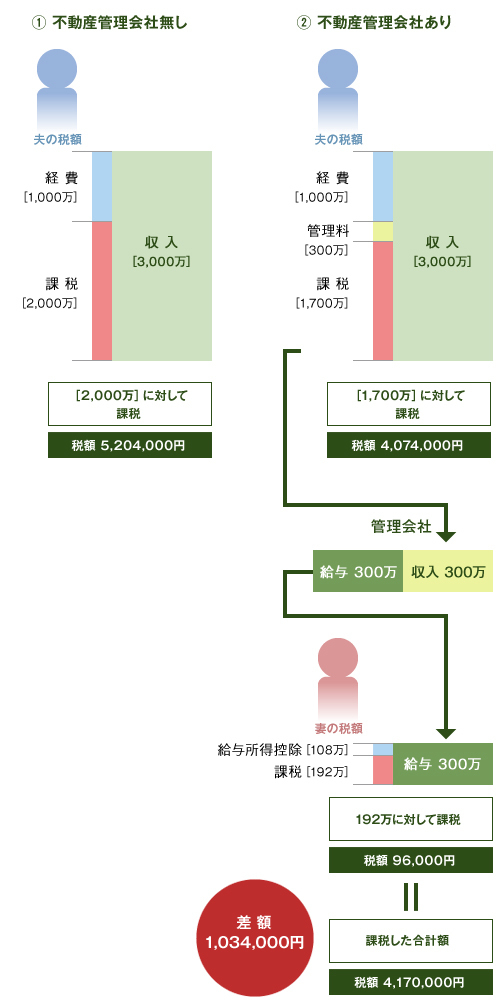

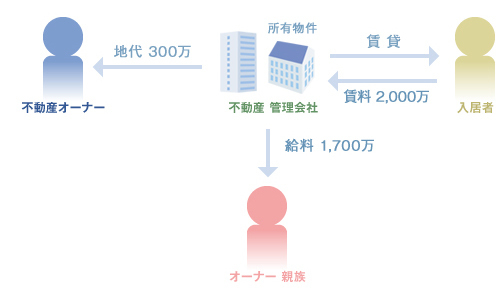

不動産管理会社の節税メリットは具体的にどのような仕組みになっているのでしょうか、管理料徴収方式を例にとってご説明します。

前提条件

①家族構成 夫と妻の2人

②不動産収入 年間3,000万円

③不動産経費 年間1,000万円

④不動産管理料 収入の10%と仮定

⑤管理会社の収入は全て妻への給料として支給

税額計算(不動産管理会社無し)(所得税のみ・所得控除は考慮しない)

①夫の税額

(3,000万円-1,000万円)=2,000万円

2,000万円×40%-279.6万円=5,204,000円

税額計算(不動産管理会社あり)(所得税のみ・所得控除は考慮しない)

①夫の税額

(3,000万円-(3,000万円×10%)-1,000万円)=1,700万円

1,700万円×33%-153.6万円=4,074,000円

②妻の税額

3,000万円×10%- 108万円(給与所得控除)=192万円

192万円×5%=96,000円

③ ①+②=4,170,000円

5,204,000円-4,170,000円=1,034,000円も節税になりました。実際には所得税の他に住民税や個人事業税の負担もあることから、上記の計算よりも節税効果はさらに高くなります。所得税は収入が多い人ほど税率が高くなる仕組みですので、高所得者の収入を減少させて収入の少ない人に給与を支払うことによって大幅な節税効果が得られるのです。

また妻は不動産の管理会社から「給料」を受け取っているという形になっていますので、「給与所得控除」(今回のケースでは108万円)という経費を引けます。

不動産会社設立のメリット

2.生前贈与と同様の形になります

不動産管理会社を使った生前贈与の節税メリットをご説明します。

500万円贈与した場合(贈与税が課税されます)

(500万円-110万円)×20%-25万円=530,000円

不動産管理法人から給与として500万円支給した場合(所得税が課税されます)

(500万円 -144万円(給与所得控除))×20%-42.75万円=284,500円

530,000円-284,500円=245,500円節税になりました。この他にも不動産管理会社から給与として支払うことにより不動産オーナーの収入も減少していますので、実際は上記の税額よりも節税効果が得られています。

不動産管理会社は不動産オーナーの毎年の所得税や住民税の負担を軽減するだけではなく、オーナーに相続が発生した場合の相続税の納税資金を作るという側面もあるのです。

不動産管理会社の管理形態

不動産管理会社の管理形態は大きく3種類に分けられます、実務的にはこの3種類を組み合わせることによって節税効果を高めていきます。

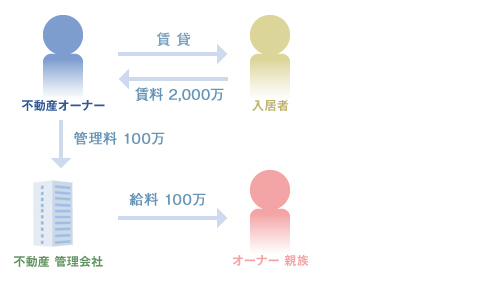

①管理委託方式

不動産管理会社がオーナー所有物件の賃料集金の代行や物件の清掃・点検、入退去手続き・物件修繕などを行い、物件の管理料を収入とする形態です。仕組みが単純で手間がかからないのが特徴ですが管理料は物件収入の5%~10%が限度となります。

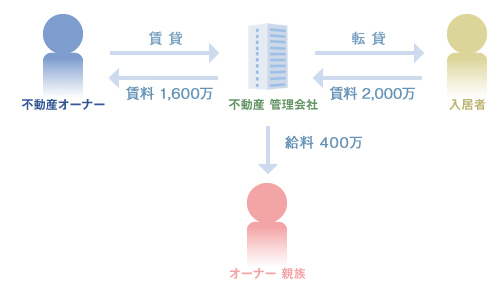

②転貸方式(サブリース方式)

オーナーが所有している不動産を不動産管理会社が一括して借り上げて、入居者と直接賃貸借契約を結びます(転貸契約を結ぶ形になります)、そのほか管理委託方式と同様に物件の管理も同時に行います。入居率が悪い場合は管理会社の利益がそれだけ少なくなるリスクがあることから、管理料は管理委託方式よりも多い物件収入の15%~20%になります。

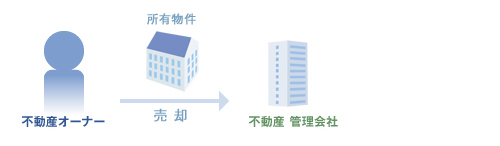

③自己所有方式

管理委託方式と転貸方式の場合収益のほとんどはオーナーのものとなっていましたが、自己所有方式にすることにより収益は全て不動産管理会社のものになるため、①~③の中で最も節税効果が高くなります。この場合は建物をオーナーから会社に売却するため、売却時に税金が出ないようにしていきます。

土地は売却すると値上がり益に多額の税金がかかってしまいますので建物のみの売却に止めます。

また会社自体が銀行借入をして物件を購入した場合は、当然ですが収益の全てが会社のものになります。

ⅰ.個人所有の物件を不動産管理会社に売却する

ⅱ.物件を管理会社所有にすることにより、収入は全て管理会社のものとなる

どの管理形態を選べば良いか 不動産管理会社

不動産管理会社は自ら物件を所有する「自己所有方式」、個人所有の物件を転貸(サブリース)する転貸方式、個人所有の物件の管理を請け負う管理委託方式 の3種類を組み合わせて運営していきます。当事務所では不動産管理会社の運営方法について以下のようなご提案を行っています。

①自己所有方式

最も節税効果が高いため、物件を法人に移転できるかどうかを最初に検討していきます。

検討ポイントは以下の点です。

(1)銀行ローンの有無

銀行ローンが付いている物件は担保設定がされていますので、例え個人と法人の間でも銀行の承諾なしに売買することはできません。

この場合は個人から法人にローンを引き継いでもらえるよう銀行に交渉することになりますが、交渉は不調に終わることが多く、現実的には別の銀行に借り換えを依頼する方がスムーズに進むようです。

借り換えもできなかった場合は、個人所有の物件を一度他者に売却して、新たに法人でローンを組んで類似の物件を購入する方法を勧めています。

(2)一棟ものか区分所有マンションか

また一棟ものでしたら建物のみ法人に譲渡する方法を取れますが、区分マンションの場合は土地(敷地権)と建物を分離することができないため、土地(敷地権)と建物を同時に法人に移転する必要があります。そのため移転のための登記費用・不動産取得税などのコストは割高になり、個人・法人間で設定する売却価格も高額になってしまいます。

(3)築年数が相当年数経過しているか

新築物件は個人・法人間で設定する売買価格が高額になることから、自己所有方式は税務上不利になるケースがほとんどです。

②転貸方式

節税効果は自己所有方式には劣るものの、まずまずの効果が見込めます。

自己所有方式が難しい築年数が浅い物件、銀行ローンが付いている物件は転貸方式を勧めています。

法人が転貸物件の空室リスクを保証することとなりますので、空室が多い物件や空いてしまうと金額が大きくなる店舗物件については不向きです。

③管理委託方式

自己所有方式、転貸方式のいずれも不向きな物件には管理委託方式の手法を取ります。

法人に移転できる金額賃料収入のが5%~10%であることから、相当の賃料が無ければ節税効果が少ないことが難点となっています。

出資者や社長は誰がなるべきか 不動産管理会社

不動産管理会社の出資者や社長には不動産オーナー以外の方がなった方が節税になります。

①出資者

不動産管理会社の株式は出資者の相続財産としてカウントされます、そのため不動産管理会社が毎年黒字の場合、株式の相続税評価が上がり、相続税負担が増えてしまいます。

不動産管理会社の出資を不動産オーナー以外のご家族がすることにより、相続税の増加を防ぐことができるため、当事務所ではこの方法を勧めています。

銀行の要請や不動産管理会社の支配権維持のため、どうしても不動産オーナーが出資者になる必要があるケースも考えられます。

その場合は不動産管理会社に利益を残さず、利益は全て役員報酬で支払って株式の相続税評価の増加を抑える手法を取っています。

②社長(代表取締役)

当事務所では不動産オーナー以外の方が社長になることを勧めています。

不動産管理会社の社長になると、他の家族役員よりも多い役員報酬を支払う必要がありますので不動産管理会社の節税効果が薄れてしまいます。

どうしても不動産オーナーが社長になる必要がある場合には、役員全員無報酬で、不動産管理会社に利益を残していく方法があります。

役員報酬の多い・少ない 不動産管理会社

不動産管理会社の役員報酬が多すぎないか・少なすぎないかということは次のような形でお考え下さい。

①役員報酬を支払わない場合

・・・会社と役員は「委任契約」という通常の雇用契約とは異なる契約を結んでいます、委任契約では報酬は無償としても全く問題になりませんので役員に対して報酬を支払わなくても良いのです。

②役員報酬が高額の場合

・・・法人の利益が出ている場合は役員報酬が高額でもある意味当然といえます(儲かっている会社は役員報酬が高いということです)、しかし役員としての仕事を全く行っていないのに役員報酬を受け取ることは問題がありますのでご注意下さい。

未成年の子供への役員報酬 不動産管理会社

未成年の子供に役員報酬を支払うことはお勧めできません。

役員報酬の金額が高いか安いかは以下の内容から総合的に判断します

①役員の職務の内容

②会社の収益状況

③類似法人の役員報酬の支払い状況

未成年は①の職務内容が問題になります。もちろん成人以上に役員としての仕事をしているケースもありますが、役員報酬の支払いは本来親に支払うべき給料を子供に振り替えただけと取られてしまいかねません。

役員報酬の決め方 不動産管理会社

決算が終了してから3カ月以内に今年度の役員報酬を決定します。役員報酬は先決めが原則で、決算近くに利益が出そうだからといって役員報酬を増額することはできません。つまり年度開始の時点で利益を予測して役員報酬を決める必要があるのです。

役員報酬は以下の順番で多く出していきます。

①代表取締役(社長)

②収入の少ない家族役員

③不動産オーナー

①の代表取締役は役員の中で最も責任のある立場のため報酬を高くすることが当然といえます、②収入の少ない・または収入の無い家族に役員報酬を出した場合は役員報酬にかかる所得税や住民税などの税金が収入の多い人に比べて少なくなり節税効果も高いことから、優先的に役員報酬を支払っていきます。③の不動産オーナーは元々不動産の収入があることから多額の税金を支払っていますので、あえて不動産管理会社から報酬を出す必要はありません。

なお、病気療養中の家族や遠隔地に住んでいる家族は不動産管理会社の業務を行えませんので、多額の役員報酬を出すことは難しいでしょう。

不動産投資の銀行の融資状況

不動産投資の銀行の融資姿勢について考えてみます。

①法人での不動産投資に積極的な銀行

都市銀行でしたらりそな銀行や三井住友銀行、地方銀行でしたら横浜銀行・千葉銀行・常陽銀行などが挙げられます。最近は信用金庫での融資も散見されます。

個人への不動産投資に積極的な銀行はスルガ銀行やオリックス銀行などがあります。やはり長い目で見た節税対策としては個人購入では無く法人購入がベストの選択と言えます。

②金 利

おおむね1.5%~2.5%の間で推移しているようです、関東圏以外の物件についてはそれ以上の金利になることもあります。表面利回りが高ければ多少金利が高くても利益は出ますが、同じ利益なら低金利で借りて低い表面利回りで回す方が固い投資と言えるのではないでしょうか。(利回りが低いということは換金価値が高いことの裏返しでもあります)

③借り換え

個人で所有しているローン付き物件を借り換えを行い法人所有にすることによって、所得を個人から法人へ移転することができます。この場合法人側で登記費用や不動産取得税などの一時的な費用が発生しますが、低い金利で借り換えることができれば1年か2年で解消できます。

個人から法人への物件移転を検討される際には借り換えスキームを検討してみるのも良いのではないでしょうか。

④長期間借りるメリット

借入の支払金利部分は経費になりますが、元本部分は経費にはなりません。元本部分は税引き後の利益に減価償却費を足した手残り金額から返済していきますので、あまり短期間での返済をしますと「利益が出ているのにお金が足りなくなる」という状況に陥ってしまいます。

確かに金利を支払うのはもったいないと思う部分はありますが、毎月持ち出しをせずキャッシュが貯まっていく投資計画を立てた方が良さそうです。

なお借入期間は税法上の建物の耐用年数をもとにして計算されていることが多いようです、例えば木造の耐用年数は22年ですので20年~25年の融資期間、RCでしたら47年の耐用年数ですので35年~40年の融資期間となります。なお中古物件は融資期間から経過年数を差し引いたものになります。

土地と建物の取得価額

土地価格と建物価格の割合の有利・不利

不動産を購入した場合は購入価格を固定資産税評価額・路線価などの基準で土地と建物に分ける必要がありますが、実際の売買ではこちらの金額をたたき台として売主と買主の話し合いにより決まります。こちらの割合で有利・不利などはあるのでしょうか。

《売主側》

建物の金額を低くして売った方が有利

《理 由》

建物の売却には消費税がかかるため(土地の売却にはかからない)

※売主が個人で消費税がかからない場合は特に有利・不利は無い

《買主側》

建物の金額を高くして買った方が有利

《理 由》

建物の取得価格は減価償却として何年かに分けて経費にしていくことができるため

(土地の取得価格は経費にできない)

土地と建物の割合は契約書に記載するケースもありますし、重要事項説明書や仲介業者が発行する証明書に記載するケースもあるのですが、税務上の取り扱いは全て同様です。

売主と買主とで異なる按分基準で計上することができるか

契約書などに記載してある土地建物の内訳が最優先されますので、異なる按分基準の計上は税務上は認められない形になっています。(売主と買主の土地建物の内訳がイコールになっていることが必要です

個人から法人への貸付金に利息を付すべきか

不動産管理会社を設立すると法人で購入する物件の資金や通常の運転資金などの問題にぶつかります、資金は不動産管理会社の役員個人などが貸付けることで手当しますが、この貸付金に利息を付けるべきかどうか疑問に思われるかもしれません。

結論としましては特に利息を付す必要はありません、理由は

①個人は営利目的のみで存在していないということ

②中小零細企業では社長が会社に対して多額の貸付金を有していることが多く、そこに利息があるものとして課税していくのは適当ではないこと

(法人からの貸付の場合は法人は営利目的で存在しているので、金銭の無償貸し付けは不自然という考え方から法人に適正な受取利息を計上して課税していきます)

また利息を付した場合は利息を支払っている法人は経費扱いになり、受け取った個人は雑所得になり給与所得や不動産所得などと合算して所得税の確定申告を行っていくことになります。所得税は累進課税になっていて所得が高い人ほど税率も高くなりますので、個人から法人への貸付で利息を付けることに節税効果は少ないように思えます。

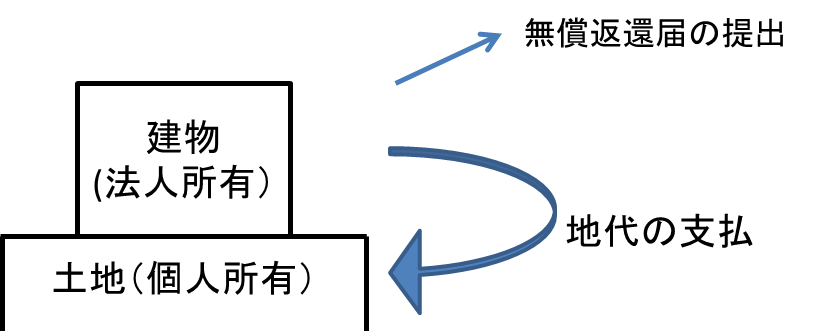

不動産を法人に移転する/無償返還届

不動産管理会社への物件移転は、建物のみ移転する方法と土地建物の両方を移転する方法の2つがあります。

当事務所では建物のみ移転する方法を推奨しています、賃料収入を不動産管理会社に移転させることが目的ですので、建物のみ移転すれば良い訳です。

建物のみ移転させることが良い理由と注意点は以下の通りです。

建物のみを移転

・建物のみを移転した場合、土地は個人から借りることになります

・個人から土地を借りて、その土地に建物を所有している場合は、税務署から土地の権利金を支払って土地を利用していると見なされます。

・権利金相当額の課税が土地所有者である個人に対して行われます、借地権課税の金額は土地価格を基礎としますので、非常に高額となります。

・上記の借地権課税を防ぐために「無償返還届」という届出書を税務署に提出します。無償返還届を提出すれば借地権課税はされません。

・法人は個人に対して地代を支払うこととなります、当事務所では土地の固定資産税の3倍~5倍の地代を支払うことをお勧めしています。

・地代を無しとすることもできますが、個人が所有している土地の相続税評価額が割高になりますので、適正な地代を支払った方が良いと考えています。

土地建物の両方を移転

・不動産の売買価格を時価にする必要があります。

・時価よりも大幅に安かったり高かったりすると、個人法人間で贈与があったと税務署から指摘を受けることとなります。

・建物の時価は建物を購入した時の価格から毎年の減価償却費を引いた金額、いわゆる「帳簿価格」で問題ありません。

・減価償却期間が終了している築古物件で帳簿価格があまりにも低い場合は、固定資産税評価額を元にして価格を類推する方法で問題ありません。

・土地の時価は帳簿価格という訳にはいきません、先祖代々持っている土地ですと購入時の価格がわかりませんので、現在の時価との差額の20%部分に譲渡所得税が課税されることとなります。

・上記の譲渡所得税の負担が非常に大きいため、当事務所では建物のみ移転させた方が良いと考えています。

1法人に1物件スキーム

最近お客様から、「1法人に1物件だけ購入する方法があるようですけど、メリットがあるのですか」と質問を受けることが多くなりました。

こちらは税金面と銀行融資面のメリットがあります。

税金面のメリット

①1年間で800万円までの法人税の軽減税率を利用できます

②オフィスビルや店舗物件を所有する場合は、消費税の簡易課税が適用できます。

③不動産が入っている法人ごと売却すれば、不動産そのものを売却している訳ではないため、購入者に対して不動産取得税や登録免許税がかかりません。この方法は大型物件になるほど節税効果が大きくなります。

税金面のデメリット

①法人ごとに毎年決算を行うため、会計事務所費用も増加します

②法人ごとに毎年7万円の均等割が課税となります

融資面のメリット

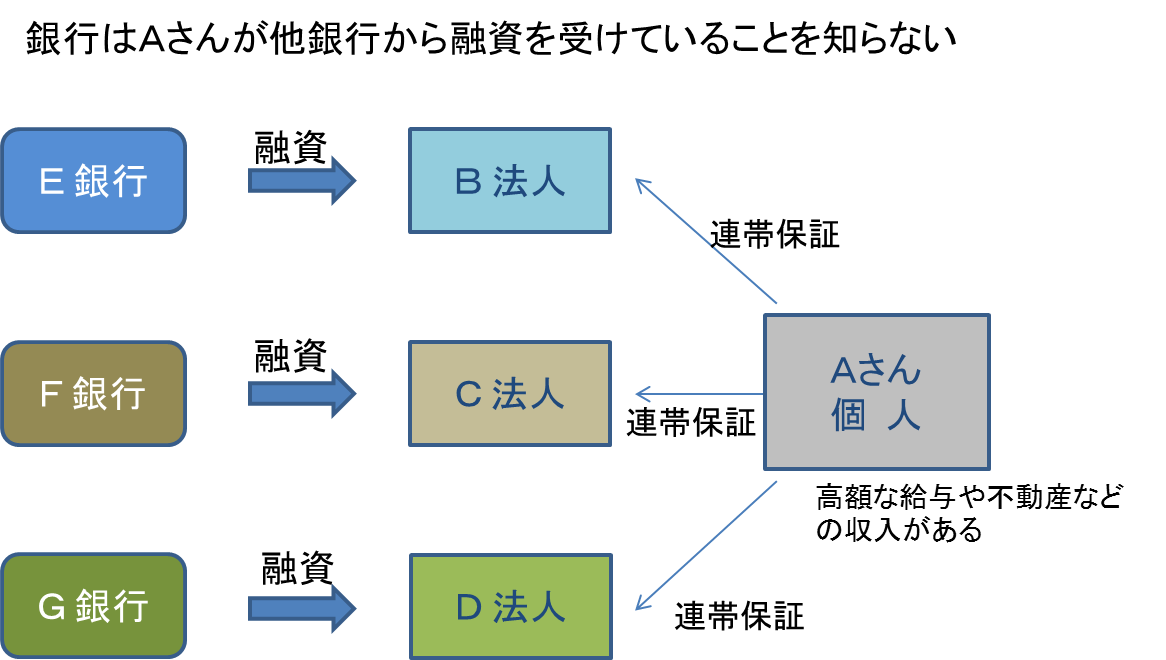

不動産管理法人を設立して金融機関から融資を受ける場合は、不動産管理法人の信用だけでは足りず、通常代表者が連帯保証人となります。

銀行はその法人に他銀行がどこまで融資しているかは把握していますが、代表者が保証している借入金額までは把握していないのが現状です。

そこを逆手にとって代表者が複数法人の連帯保証人となって、各法人ごとの融資枠を使って多くの物件を同時購入しているのです。複数法人を活用している方はこのメリットを重視しているようです。

税務上の問題はありませんが、金融機関との信頼関係を無くす行為ですので、個人的にはお勧めできる方法では無いと考えています。